- KDDIホーム

企業情報

企業情報  投資家情報(IR)

投資家情報(IR)  個人投資家の皆さまへ

個人投資家の皆さまへ  KDDIの業績

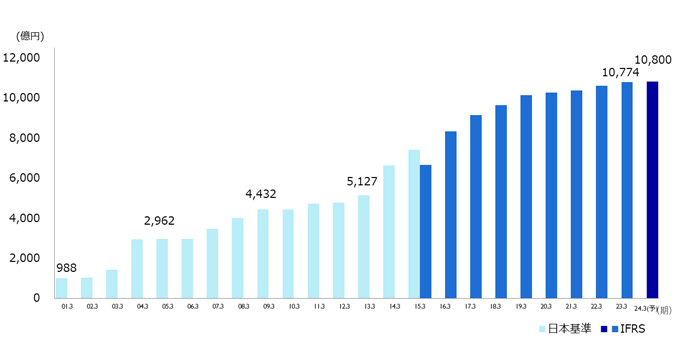

KDDIの業績

KDDIの業績

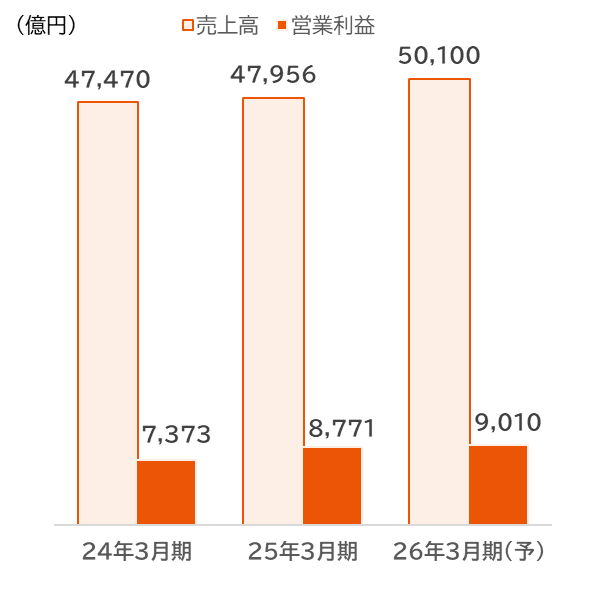

連結業績について

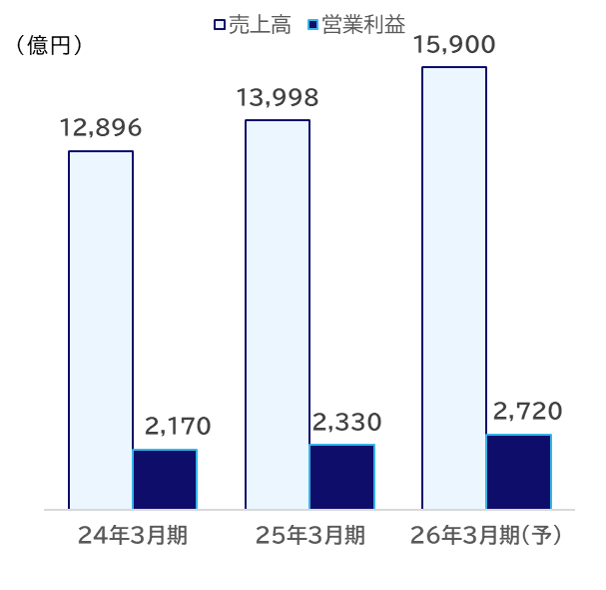

セグメント(事業)別業績について

パーソナルセグメント

2023年3月期実績

通信ARPU収入減や燃料高騰影響などを金融事業や3G停波効果やコスト効率化などによりカバーし、増益となりました。

2024年3月期見通し

マルチブランド通信収入反転や金融事業の成長などはあるものの、ローミング収入の減収、前期金融事業の一時的会計処理影響などにより、減益を見込んでいます。

ビジネスセグメント

2023年3月期実績

NEXTコアが増益を牽引。コーポレートDX・ビジネスDX・事業基盤サービスすべてが増益を達成しました。

2024年3月期見通し

NEXTコアが各領域でYOY二桁成長し、ビジネスセグメントで連結営業利益の2割超の水準を目指します。

旧セグメント業績

19年3月期以前の旧セグメント業績はこちらです。

- 旧セグメント業績(~19年3月期)

-

パーソナルセグメント

2019年3月期実績

売上高は分離プラン(auピタットプラン、auフラットプラン)の影響や端末販売減による減収をauでんきなどのエネルギー収入や子会社の増収などで補い、前期比0.3%の増収となった。

営業利益は新料金プラン(auピタットプラン、auフラットプラン)影響によるモバイル通信料収入(※1)の減収や端末販売コストの増加があったものの、グループMVNO収入の増加や固定資産除却費の削減により、前期比3.2%の増益となった。ライフデザインセグメント

2019年3月期実績

売上高はauスマートパスプレミアムの会員比率上昇に加え、決済やコマースなどのau経済圏流通総額の拡大に伴う付加価値ARPA収入の増加が牽引し、前期比11%の増収となった。

営業利益は同じく付加価値ARPA収入の増収により、前期比8.4%の増益となった。ビジネスセグメント

2019年3月期実績

売上高はモバイル・固定レガシー系音声収入の減少は続いているものの、データ通信料収入、国内データセンター事業、連結子会社「KDDI まとめてオフィス」収入、電力小売り販売収入の増加により、前期比6.3%の増収となった。

営業利益は売上原価、販売管理費を抑制した結果、前期比23.1%の増益となった。グローバルセグメント

2019年3月期実績

売上高はミャンマー通信事業やデータセンター事業、SI事業が堅調に推移したものの、採算性の低い事業の整理の影響により、前期比16.0%の減収となった。

営業利益は為替影響による為替インパクトはあったものの、ミャンマー通信事業やデータセンター事業、SI事業の堅調な推移により、前期比7.7%の増益となった。

次はこちらへ

- KDDIの成長戦略

- 新たな事業成長に向けたビジネスモデルの変革を進めていきます。